美元:牵制协议的弦

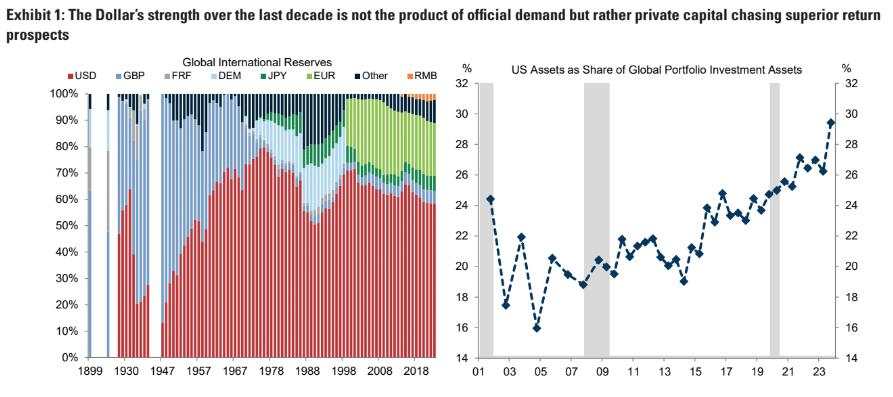

我们仍然对中央计划的货币协议持怀疑态度,但承认不断变化的全球政策可能会创造削弱美元的条件。像《广场协议》或《史密森协议》这样的历史蓝图与今天的宏观环境不一致。成功的外汇干预需要市场力量与政策保持一致,而现在情况并非如此。与 70 年代和 80 年代不同,今天的外汇市场是由私人资本而非官方需求驱动的。过去十年的强势美元源于寻求更高回报的私人资本,而不是储备管理者。

达成货币“协议”的一条可行途径是通过财政转变来扭转这一趋势:美国财政整顿以及欧盟和中国等主要贸易伙伴增加支出,以刺激国内需求并抑制美国的保护主义政策。这与“海湖庄园协议”的概念相一致,尽管有些论点不够充分。例如,由于私人资本的主导地位和美国贸易平衡的变化,日本发挥的作用很小。

削弱美元的努力可能被夸大了,因为实现这一目标需要协调一致的政策,而这些政策与美国的目标相冲突,例如提高关税和减税。美国不太可能放弃其仍然利好美元的政策议程。然而,欧洲预计增加国防开支,包括购买美国设备,这表明进展停滞。这一进程将是缓慢的,预计今年美国有效关税税率将大幅上升。

最终,美元的前景取决于美国政策变化与外国反应之间的平衡,目前反映的是分歧而非一致。这种不断变化的平衡略微降低了我们对明年美元走强的预期。

EUR: Revising EUR/USD forecast upward.

While we still expect tariffs and uncertainty to weigh on Eurozone growth, widening the US-Euro divergence and pushing EUR/USD below parity, recent developments suggest a more moderate Dollar appreciation.

1. Trade uncertainty's impact on the Eurozone has been contained, while US policy uncertainty is affecting sentiment and tightening financial conditions.

2. Tariffs may be less impactful than anticipated, with stable USD/CNY mitigating broader FX volatility.

3. Faster-than-expected peace talks and increased EU fiscal spending, including on defense, could boost growth.

However, risks remain. Disagreements on the Russia-Ukraine peace process and potential heavier tariff impacts on Europe highlight ongoing instability. The market appears overly optimistic, underpricing risks. We revise EUR/USD forecasts to 1.02 (3 months), 1.01 (6 months), and 0.99 (12 months), up from prior estimates of 1.00, 0.97, and 0.97, as the Dollar’s strength remains underappreciated.

加载失败()