【原创】货币作手回忆录V6(连载八十一)

EA组合中的同质性问题

我现在需要帮助粉丝解决关于EA组合中的同质性问题。

粉丝之前询问了如何过滤EA以及策略组合方案,现在进一步深入探讨组合中的同质性问题。这表明用户可能已经在尝试构建EA组合,并遇到了策略相似性带来的问题,比如风险集中、收益不稳定等。

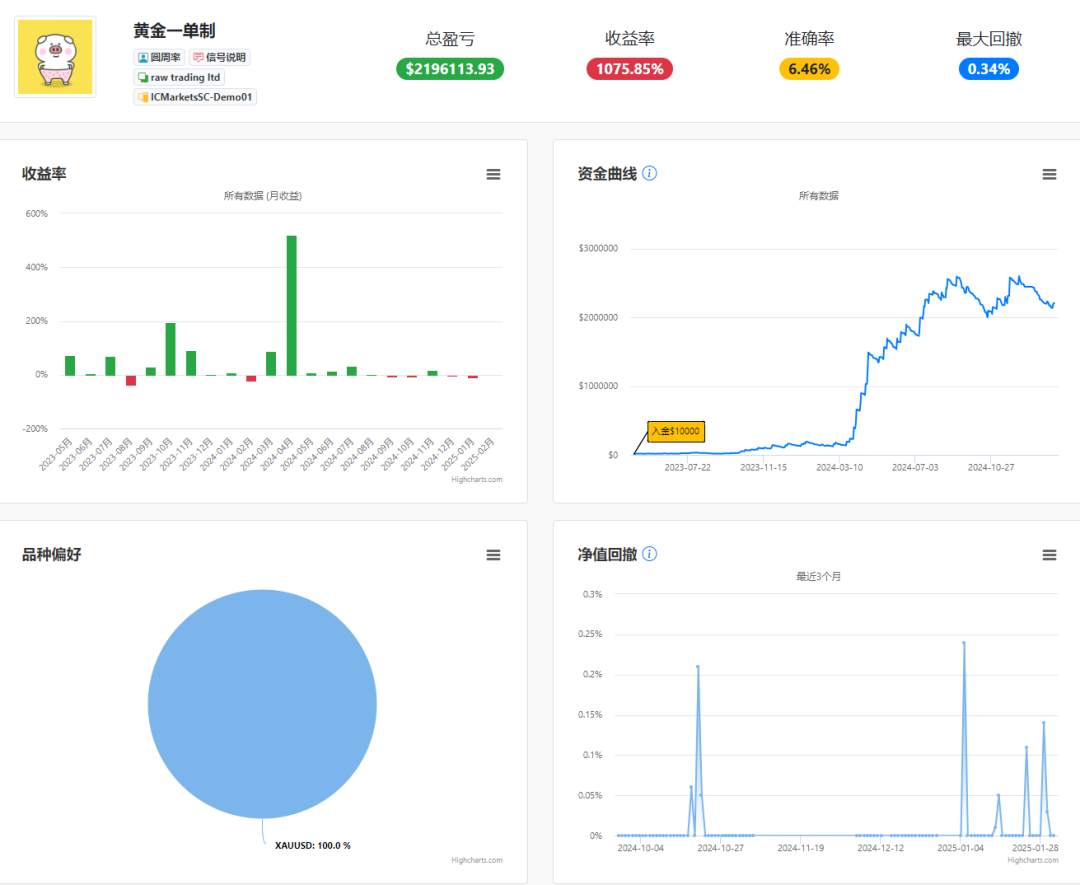

《黄金一单制》与《四十美金哥》同属突破策略,无论是收益月表现的柱状图还是资金曲线,都几乎一致!所以组合策略一定要规避同质性问题。比如指标性EA,算法性EA,趋势性EA,突破性EA,这几种放在一起使用是可以参考的。

首先,我得明确什么是同质性问题。同质性指的是组合中的EA策略在逻辑、市场适应性或交易行为上过于相似,导致组合缺乏多样性,无法有效分散风险。用户可能希望了解如何识别和解决这个问题,以优化他们的EA组合。

接下来,我需要从多个角度分析这个问题。首先是定义和识别同质性,帮助用户理解问题所在。然后,探讨同质性带来的负面影响,比如风险集中、收益不稳定等,让用户意识到问题的严重性。

接下来,解决方案部分是关键。我需要提供具体的方法,比如多样化策略类型、跨市场配置、时间框架分散、参数优化、动态调整机制等。每个方法都需要详细解释,并给出实际操作建议,让用户能够实际应用。

此外,用户可能还关心如何量化和监控同质性,因此我需要介绍相关指标和工具,如相关系数、夏普比率等,帮助他们量化评估策略间的相似性,并持续监控组合表现。

最后,总结部分要强调同质性问题的重要性,并鼓励用户持续优化和调整策略组合,以适应不断变化的市场环境。

在整个思考过程中,我需要确保内容详尽且易于理解,避免使用过于专业的术语,同时提供实际操作建议,帮助用户解决实际问题。

在构建 Expert Advisor (EA) 策略组合时,**去同质性问题** 是一个非常重要的考量。所谓“同质性”,指的是策略之间在逻辑、市场适应性或交易行为上的高度相似性。如果组合中的 EA 策略过于同质化,可能会导致以下问题:

1. **风险集中**:多个策略同时暴露于相同的市场风险。

2. **收益不稳定**:策略表现高度相关,容易在相同市场环境下集体亏损或盈利。

3. **资源浪费**:重复的策略逻辑可能导致计算资源的浪费。

因此,解决 EA 组合的同质性问题需要从多个角度出发,确保策略之间的多样性和互补性。以下是从多个角度的详细分析和解决方案:

### 一、定义和识别同质性

1. **同质性的定义**

同质性是指策略在以下方面的高度相似性:

- **交易逻辑**:例如,多个策略都基于相同的指标(如 MACD、RSI)或相同的入场/出场规则。

- **市场适应性**:多个策略在相同市场环境下表现相似(如都擅长趋势跟踪或震荡交易)。

- **交易行为**:多个策略在同一时间点开仓或平仓,导致交易行为高度一致。

2. **如何识别同质性**

- **相关性分析**:计算不同策略的收益序列之间的相关系数。相关系数越高,策略之间的同质性越强。

- **交易行为分析**:观察策略的交易信号是否高度重叠(例如,在同一时间点开仓或平仓)。

- **逻辑审查**:手动检查策略的代码或逻辑描述,判断是否存在相似性。

### 二、同质性带来的负面影响

1. **风险集中**

如果多个策略在逻辑或市场适应性上高度相似,它们可能会在相同市场环境下同时亏损。例如,多个趋势跟踪策略在震荡市场中同时表现不佳。

2. **收益不稳定**

同质化的策略组合可能导致收益波动较大。当市场环境不利于某一类型策略时,整个组合可能面临大幅回撤。

3. **资源浪费**

如果多个策略的逻辑高度相似,可能会导致计算资源的重复使用,而实际收益并没有显著提升。

### 三、解决同质性问题的方案

#### 1. **多样化策略类型**

- **选择不同交易风格的策略**

确保组合中包含多种交易风格的策略,例如:

- **趋势跟踪策略**:擅长捕捉趋势行情。

- **震荡交易策略**:擅长捕捉区间反弹。

- **套利策略**:利用价差获利。

- **统计套利策略**:基于统计模型寻找机会。

- **高频交易策略**:利用短期价格波动获利。

- **选择不同市场环境适应性的策略**

确保策略在不同市场环境下表现互补。例如:

- 一些策略适合趋势市场。

- 一些策略适合震荡市场。

- 一些策略适合高波动市场。

- 一些策略适合低波动市场。

#### 2. **跨市场和跨资产配置**

- **覆盖不同市场**

将策略分布在不同的市场中(如外汇、股票、加密货币、商品等),减少单一市场的风险集中。

- **跨资产对冲**

选择在相关性较低的资产上运行的策略。例如:

- 外汇市场的 EUR/USD 策略与加密货币市场的 BTC/USDT 策略。

- 商品市场的原油策略与股票指数市场的策略。

#### 3. **时间框架分散**

- **混合不同时间框架的策略**

确保组合中包含不同时间框架的策略(如短线、中线、长线),以适应不同尺度的市场波动。

- **动态切换时间框架**

根据市场环境动态调整策略的时间框架权重。例如,在趋势明显时增加长线策略的权重,在震荡时增加短线策略的权重。

#### 4. **参数优化与多样化**

- **避免过度优化**

避免对多个策略进行过度优化,导致它们在历史数据上表现相似。

- **参数空间多样化**

确保每个策略的参数设置覆盖不同的区域。例如:

- 一个趋势跟踪策略使用短周期均线(如 5/20)。

- 另一个趋势跟踪策略使用长周期均线(如 50/200)。

#### 5. **动态调整与去相关性**

- **动态调整权重**

根据市场环境的变化动态调整策略的权重。例如:

- 在趋势市场中增加趋势跟踪策略的权重。

- 在震荡市场中增加震荡交易策略的权重。

- **去相关性机制**

定期计算策略之间的相关性,并剔除相关性过高的策略。

#### 6. **引入非传统策略**

- **机器学习与人工智能策略**

引入基于机器学习(如神经网络、随机森林)或深度学习的策略,这些策略通常具有更强的非线性建模能力,与其他传统策略的相关性较低。

- **情绪驱动策略**

引入基于市场情绪(如新闻事件、社交媒体情绪)的策略,这类策略通常与其他技术指标驱动的策略相关性较低。

#### 7. **风险管理与隔离**

- **独立风险管理**

为每个策略单独设置风险管理规则(如止损、止盈、仓位限制),避免因某一个策略的失败影响整个组合。

- **隔离交易行为**

确保不同策略在交易行为上尽量独立。例如,避免多个策略在同一时间点开仓或平仓。

### 四、量化评估与监控

1. **相关性矩阵分析**

定期计算策略收益序列之间的相关系数矩阵,识别高度相关的策略对,并进行调整。

2. **夏普比率与信息比率**

使用夏普比率(Sharpe Ratio)和信息比率(Information Ratio)等指标评估组合的整体风险收益表现,并确保组合中各策略的贡献是多样化的。

3. **回撤分析**

监控组合的最大回撤和回撤分布,确保没有单一策略或策略组导致整体回撤过大。

4. **动态再平衡**

定期对组合进行再平衡,剔除表现不佳或高度相关的策略,并引入新的多样化策略。

### 五、案例分析

假设我们有一个 EA 策略组合,其中包含以下策略:

1. 基于 MACD 的趋势跟踪策略(Strategy A)。

2. 基于 RSI 的震荡交易策略(Strategy B)。

3. 基于布林带的趋势跟踪策略(Strategy C)。

4. 基于支撑阻力位的震荡交易策略(Strategy D)。

在这个组合中,Strategy A 和 Strategy C 都是趋势跟踪策略,且都基于类似的指标(MACD 和布林带),存在较高的同质性。Strategy B 和 Strategy D 都是震荡交易策略,也可能存在一定的同质性。

**解决方案:**

- 替换 Strategy C 为一个跨市场套利策略(如外汇与加密货币之间的价差套利)。

- 替换 Strategy D 为一个基于机器学习的情绪驱动策略。

- 动态调整权重:在趋势市场中增加趋势跟踪策略的权重,在震荡市场中增加震荡交易策略的权重。

### 六、总结

解决 EA 组合的同质性问题需要从以下几个方面入手:

1. **多样化策略类型**:选择不同交易风格和市场适应性的策略。

2. **跨市场和跨资产配置**:覆盖不同市场和资产类别。

3. **时间框架分散**:混合不同时间框架的策略。

4. **参数优化与多样化**:确保参数设置覆盖不同的区域。

5. **动态调整与去相关性**:定期调整权重并剔除高度相关的策略。

6. **引入非传统策略**:增加机器学习、情绪驱动等非传统策略。

7. **量化评估与监控**:使用相关性矩阵、夏普比率等工具进行持续监控。

通过以上方法,可以有效降低 EA 组合的同质性问题,提升整体收益的稳定性和风险控制能力。

李莜阳(网络编辑)

2025年2月1日

风险提示:本文所述仅代表作者个人观点,不代表 Followme 的官方立场。Followme 不对内容的准确性、完整性或可靠性作出任何保证,对于基于该内容所采取的任何行为,不承担任何责任,除非另有书面明确说明。

-THE END-