朋友们,最近行情非常不对劲,看了很多数据、视频和大神解读,都感觉莫名其妙。

最后我把视觉放在巨人身上。

都说站在巨人的肩膀上才能成为巨人,学习大佬才是真正的捷径。

我看了几遍文章觉得很有参考价值,整理了一下,希望我们有所收获。

最近华尔街有点怪。不是那种你能从K线里看到的怪,而是那种“气压变了”的怪。

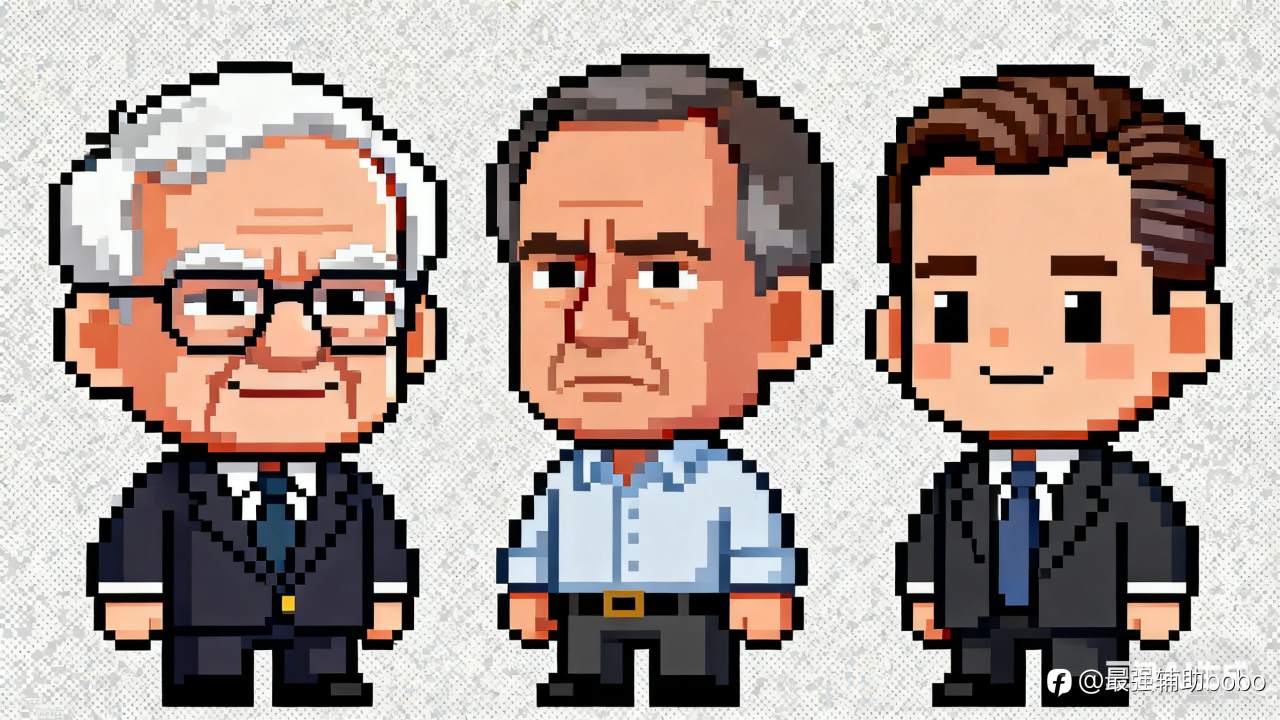

AI狂飙、资金狂奔、FOMO狂涨,但就在市场最热的时候,三位金融食物链顶端的大佬——巴菲特、达里奥、波瑞——在同一个季度,做出了三条完全相反的选择。

一个砍苹果、买谷歌;

一个砍英伟达、回流标普;

一个直接 80% 仓位做空 AI。

三个人,一个价值投资天花板,一个风险管理圣经,一个逆向投资代表作。

过去十几年,他们躲雷、抓趋势、抗周期的能力都是顶级的

。可这一次,他们像站在同一张地图前,却各走各路。

这种画面,上一回出现,是在 2008 年金融危机前。

所以风向变了吗?还是有什么我们还没看到的东西?

巴菲特:温和、冷静,但动得最深

别看这一季他动作最不“刺激”,但真正懂他的人都知道,巴菲特的每一次犹豫,都值得特别认真。

他做了四件事:

第一,连续两季大砍苹果。

Q3 单季卖掉 4179 万股,力度翻倍。苹果仍是第一大重仓,但这是罕见的持续抽身。消费电子是典型周期股,他选择降低暴露。

第二,大幅削减美国银行。

两年削了 45%。银行也有周期,他同时减这两头,就是对经济预期更谨慎。

第三,他居然重仓买谷歌。

43 亿美元建仓,直接挤进前十大。更关键的是——

不是 95 岁的巴菲特下单,而是伯克希尔内部两位核心操盘手 Todd 与 Ted 下的判断。

为什么不是更火的英伟达、微软、Meta?

因为谷歌现金流稳、广告业务稳、护城河稳,AI投入也稳,估值还不离谱。

换句话说:符合“巴菲特能睡得着”的模型。

第四,他继续疯狂屯现金。

现金储备 3250 亿美元,再创新高。

上次他这么做,是 2007 年。

那句话你肯定听过:

“我不着急,我等便宜货。”

巴菲特的行动逻辑很清晰:

减苹果是风险管理,

买谷歌是价值确认,

减银行是经济预期保守,

屯现金是为未来的“大机会”。

稳得像老乌龟,但每一步又都极其深思熟虑。

达里奥:系统在降温,而不是在逃跑

如果说巴菲特是在调整长期坐标,那达里奥就是在调整个系统的“风险阀值”。

这季是他正式交棒前的最后一次大规模调仓,也等于是他给桥水留下的最终判断。

四步走:

第一步,砍英伟达六成。

不是看空,而是“涨太快,估值透支”。

对全天候策略来说,这叫“风险回报比不划算”。

第二步,集体减仓大型科技。

谷歌、微软、Meta、亚马逊全都降温。

逻辑简单粗暴:

涨得最猛的那部分,是未来拖后腿最容易的那部分。

第三步,他连黄金都砍了。

黄金是桥水的压舱石。

削减黄金说明达里奥认为:

现在不是“系统性危机”阶段,

而是“局部泡沫”阶段。

这点很关键。

第四步,把钱塞进标普 500。

AV、SPY 加仓超过 70%,瞬间成为最大重仓。

他其实在说一句话:

“我减少赛道暴露,把组合重心调回市场平均值。”

所以达里奥不是看空市场,也不是看空 AI,他只是比所有人更早踩刹车。

你再看最近的大机构:

高盛、摩根士丹利 CEO 提醒估值过高;

韩国、新加坡监管对 AI 风险发预警;

美国也开始要求科技企业披露更多风险。

达里奥不过是提前调档。

波瑞:他不是赌AI… 他赌的是“人心”

如果前两位是谨慎,那波瑞就是“梭哈”。

他的 Q3 操作只有一句话能形容:

80% 仓位做空 AI。

名义价值重仓看跌英伟达、超微电脑。他赌的不是个股,而是结构性泡沫——就像当年他做空房地产一样。

他的逻辑不是“AI 不行”,而是:

“商业回报没那么快,但资本情绪涨得太快。”

而历史里,每一次这种错位都会被现实修正。

你再看德银:

开始对冲数据中心贷款风险,

甚至研究“数据中心版 CDO”。

熟悉吗?

2008 年也干过一模一样的事情。

所以波瑞不是情绪化做空,他是在赌一个“市场没意识到的拐点”。

他永远走极端,也永远走在别人不敢走的那条路上。

但奇怪的是——三个人看似分歧,却都没变

把三个人的动作放一起看,一个迷惑:

怎么方向完全不一样?

但如果你拆掉表象,只看底层逻辑,你会发现:

他们三人其实都走在自己一贯的轨道上。

巴菲特:稳健价值型——重现金流、重确定性、不追热点。

达里奥:风险平衡型—— 分散权重、控制波动、回归长期均值。

波瑞:逆向激进型——寻找错误定价,赌情绪反转。

三条路,没有对错,给普通投资人最大的提醒不是“该买哪个、该空哪个”,而是:

你是哪一种?

你是巴菲特?

想慢一点、稳一点、睡得着一点。

你是达里奥?

你不想赌,而是想活得久。

你是波瑞?

你相信“大多数人忽略的地方,才是最大的机会”。

想清楚你是哪种风格,比盯着涨跌更重要。

给我们普通投资者的提示

我们没有上百亿的子弹,

也没有几十年验证过的风控系统,

更没法靠 80% 仓位去赌一个“时代级的误判”。

但我们能做到一件事:

用他们的框架思考,用自己的能力下单。

看懂公司的赚钱方式、估值位置、风险来源,

知道自己在赌什么、在避什么、在等什么。

因为市场永远是这样的——

大佬们走在前面吵分歧,

散户永远在后面追涨杀跌。

但真正重要的不是他们分歧,

而是你把自己放在哪条路上。

风险提示:本文所述仅代表作者个人观点,不代表 Followme 的官方立场。Followme 不对内容的准确性、完整性或可靠性作出任何保证,对于基于该内容所采取的任何行为,不承担任何责任,除非另有书面明确说明。

-THE END-